Die Experten von ecobono zeigen dir, wie du deinen Finanzplan privat erstellen kannst und wie er dich deinen finanziellen Zielen näherbringt.

Finanzplan erstellen privat: Wie funktioniert das?

Möchtest du einen privaten Finanzplan erstellen, solltest du dich mit drei Aspekten beschäftigen:

Aspekt #1- Ziele: Wo will ich hin?

Halte zunächst deine individuellen Ziele fest, die du erreichen möchtest. Solche Ziele wären unter anderem:

- Finanzielle Freiheit: Finanziell frei ist, wer seine monatlichen Fixkosten des Lebensunterhalts plus den benötigten Betrag für gewünschten Luxus ohne ein Arbeitseinkommen und ausschließlich durch sicheres, passives Einkommen (am besten durch Kapitaleinkünfte) bestreiten kann.

- Private Altersvorsorge: Die staatliche Pension reicht in vielen Fällen nicht aus, seinen Lebensstandard aufrechtzuerhalten. Daher wünschen sich viele eine private Altersvorsorge, um auch im fortgeschrittenen Alter gut versorgt zu sein.

- Finanzieller Rückhalt für Kinder: Viele möchten nicht nur selbst absichern, sondern auch ihre Kinder bestmöglich finanziell unterstützen. Es soll Geld angespart werden, um eine Ausbildung zu finanzieren, den Grundstein für eine Immobilie zu legen oder auch bereits für das zukünftige Erbe vorzusorgen.

- Eigene Immobilie: Ein Haus oder eine Wohnung künftig sein Eigen zu nennen, ist ein häufig verfolgtes Ziel bereits in jungen Jahren.

- Langersehnter Wunsch: Nicht immer muss das Ziel die Vorsorge und Absicherung betreffen. Auch eine langersehnte Weltreise, ein schönes Auto oder auch eine kurzfristige Investition (z.B.: das verlängerte Wochenende mit der Familie in Spanien) können als Ziele definiert werden.

Wenn du einen privaten Finanzplan erstellen möchtest, musst du dir klar darüber werden, wann du deine Ziele erreichen möchtest. Möchtest du beispielsweise dein neues Auto in einem Jahr kaufen oder erst in fünf Jahren? Wenn du dich mit dem zeitlichen Horizont deines Sparwunsch auseinandersetzt, solltest du den Begriff des Anlagehorizonts kennen. Hier wird unterschieden zwischen Zielen, die kurzfristig, mittelfristig oder langfristig erreicht werden sollen.

- Kurzfristiger Anlagehorizont: Bei einem kurzfristigen Anlagehorizont wird das Geld nur mehrere Monate, maximal zwei Jahre veranlagt. (z.B.: die Renovierung des Badezimmers, die Zahnregulierung für die Tochter etc.)

- Mittelfristiger Anlagehorizont: Bei einem mittelfristigen Anlagehorizont wird das Geld für bis zu 10 Jahre veranlagt. Wer mittelfristig anlegt, hat gewisse Ziele vor Augen. Beispielsweise die Ausbildung der Kinder, eine größere Investition etc.

- Langfristiger Anlagehorizont: Wer einen langfristigen Anlagehorizont wählt, veranlagt sein Geld für 10 Jahre und mehr. Wer langfristig investiert, hat langfristige Ziele vor Augen: Die private Altersvorsorge, die Absicherung der Kinder oder ähnliches.

Aspekt #2 – Status Quo: Wo stehe ich?

Um zu wissen, wie und ob du deine Ziele erreichen kannst, musst du dich mit deiner finanziellen Situation auseinandersetzen. Hierbei musst du dir folgende Fragen ehrlich beantworten:

- Wie viel verdiene ich?

- Wie viel Geld gebe ich pro Monat aus?

- Wie viel Vermögen habe ich?

- Wie viele Schulden habe ich?

- Welche Pläne, Wünsche und Ziele habe ich?

- Wie risikoaffin bin ich?

Vereinfacht gesagt: Bei jedem privaten Finanzplan musst du deine Einnahmen deinen Ausgaben gegenüberstellen. Hier spricht man von der sog. Einnahmen-Ausgaben-Rechnung oder umgangssprachlich der Haushaltsrechnung.

Indem du deine Einnahmen und dein Vermögen, deinen Ausgaben und Schulden gegenüberstellst, erfährst du was dir am Ende des Monats zum Anlegen übrigbleibt.

An einem Beispiel veranschaulicht:

Angenommen du hast vor kurzem deine Ausbildung abgeschlossen und hast deine erste Fixanstellung. Mit dem ersten Gehalt wachsen auch deine finanziellen Ansprüche. Du hast Ziele, die du erreichen möchtest und willst daraufhin sparen. Hierfür benötigst du deine individuelle monatlich Sparrate.

Um herauszufinden, wieviel dir am Ende des Monats übrigbleibt, musst du eine Einnahmen-Ausgaben-Rechnung aufstellen.

Diese könnte wie folgt aussehen:

Monatliches Einkommen (netto): 1.900 Euro

Zusätzliches Einkommen (z.B.: durch Vermietung o.ä.): 0 €

Monatliche Ausgaben:

– Miete: 500 €

– Strom: 70 €

– Lebensmittel: 250 €

– Versicherungen: 100 €

– Handy- und Internetvertrag; 60€

– Leasing PKW: 250 €

– Sonstiges: 100€

= Ausgaben gesamt: 1330 €

Geld am Monatsende: 570 €

Diese Ersparnis ist dein monatlich frei verfügbares Einkommen. Dieses kannst du zum Anlegen verwenden, um finanziellen Zielen näherzukommen.

Du solltest aber erst zu investieren beginnen, wenn du über eine eiserne Reserve verfügst. Dieses finanzielle Polster kann dich bei außerplanmäßigen Kosten schützen. Ein Auto mit Motorschaden, die anfallenden Beerdigungskosten bei einem familiären Todesfall oder auch die kostspielige Operation eines geliebten Haustieres. Ereignisse, die sich nicht vermeiden lassen, aber auf die du reagieren musst und die oftmals mit hohen Kosten verbunden sind.

Als Grundregel solltest du dir daher merken: Investiere erst, wenn du über einen entsprechenden „Notgroschen“ für finanzielle Notfälle verfügst, auf die du jederzeit zugreifen kannst. Als finanziellen “Notgroschen” solltest du je nach Risikoneigung 3-6-Netto-Monatsgehälter als Rücklage haben.

Aspekt #3 – Umsetzung: Wie kann ich meine Ziele erreichen?

Wenn du deine Ziele und deinen Status Quo kennst, kannst du dich im nächsten Schritt damit beschäftigen, wie du dein Geld investierst, um deine Ziele zu erreichen. Hier solltest du auch immer deine persönliche Risikoneigung berücksichtigen. Mehr dazu erfährst du hier: Investieren für Anfänger

Wenn du deine persönlichen Ziele erreichen möchtest, solltest du auch deinen Konsum kritisch hinterfragen. Kannst du eventuell unnütze Kosten einsparen, indem du beispielsweise keine 150 € für Streaming Anbieter im Monat ausgibst oder deinen 60 € Handyvertrag kündigst und zu einem billigeren Anbieter wechselst? Dieses Geld, das meist gedankenlos ausgegeben wird, könntest du nämlich auch investieren.

Wie viel du am besten monatlich anlegst? Als Anhaltspunkt: Experten raten dazu, dass die monatliche Sparrate mind. 10 % des monatlichen Nettoeinkommens ausmacht.

Finanzplan erstellen privat: Warum es so wichtig ist?

Warum ein privater Finanzplan essenziell wichtig ist, möchten wir dir anhand eines Beispiels erklären.

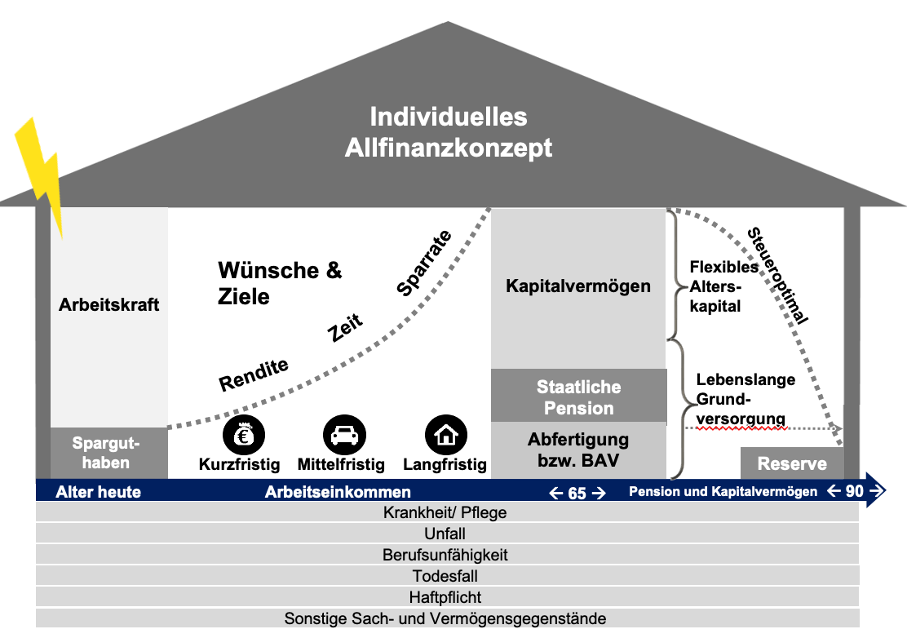

Du kannst dir dein finanzielles Leben in Form eines Hauses vorstellen. Das Fundament dieses Hauses sind dein laufendes Einkommen und dein Vermögen. Das Haus des Daches ist deine staatliche Pension. Aber dieses Haus besteht nicht nur aus dem aktuellen Jetzt und der Pension. Dazwischen liegen Wünsche und Ziele, die sich ein jeder von uns erfüllen möchte.

Die einzelnen Stockwerke dieses Hauses beschreiben diese Wünsche und Ziel. Im Erdgeschoss befinden sich die kurzfristigen Ziele und Wünsche. Beispielsweise die Anschaffung eines neuen Laptops, die Anzahlung für ein Auto, die Reparatur einer Waschmaschine oder ähnliches.

Im ersten Stock sind die mittelfristigen Ziele und Wünsche untergebracht. Beispielsweise der Kauf eines Autos, Investitionen für Kinder oder ähnliches.

Im zweiten Stock befinden sich die langfristigen Ziele. Beispielsweise der Kauf einer Wohnung oder eines Hauses, die private Altersvorsorge oder ähnliches.

Für viele dieser Wünsche brauchst du aber Kapital, das du momentan noch nicht besitzt. Um diese Ziele zu erreichen und das Haus Schritt für Schritt zu bauen, musst du daher Geld ansparen und richtig investieren.

Ziel ist es, dass das gesamte Haus solide gebaut ist. Es hilft langfristig nichts, wenn zwar die ersten beiden Stockwerke fertig sind, aber der 2. Stock und das Dach baufällig sind. Noch schlimmer wäre es, wenn das letzte Stockwerk und das Dach fertig sind, aber die ersten beiden Stockwerke nicht.

Indem du einen privaten Finanzplan erstellst, kannst du den ersten Schritt setzen, dass dein finanzielles Leben solide aufgebaut ist. Du weißt, wie viel du monatlich auf die Seite legen kannst und musst, damit du dir Ziele und Wünsche auf allen 3 Ebenen erfüllen kannst. Zusätzlich erfährst du, wo du Abstriche im täglichen Leben machen kannst, damit diese Ausgaben nicht deinen Zielen entgegenstehen.

Finanzplan erstellen privat: ecobono hilft dir dabei!

Du fragst dich, wie du dein aktuelles Vermögen investieren sollst? Ob sich deine Wünsche und Ziele damit ausgehen? Wie du dein finanzielles Leben sicher planst:

Damit du weißt, wieviel du anlegen musst, um deine individuellen Ziele zu erreichen, brauchst du zweierlei:

- Theoretisches Wissen zu den einzelnen Anlagemöglichkeiten. Nur wer die Grundlagen kennt, kann richtig investieren und sein Vermögen aufbauen.

- Das richtige Tool, welches dich bei der Planung und Umsetzung deiner finanziellen Ziele unterstützt.

Bei ecobono erhältst du die richtigen Werkzeuge in die Hand. Zum einen kannst du mit unseren Investment Seminaren in nur 28 Stunden zum erfolgreichen Investor werden. Wir geben dir die Grundsteine mit, wie der Finanzmarkt aufgebaut ist und welche Anlagemöglichkeiten es gibt. Als ehemalige Fondsmanager zeigen wir dir, was erfolgreich investieren in der Praxis heißt. So kannst du dein Vermögen vermehren, ohne auf einen Finanzberater angewiesen zu sein.

Mit unserem Webbudget Planer kannst du dir visuell aufzeigen lassen, inwieweit sich deine eigenen Wünsche und Ziele realisieren lassen und was noch fehlt, um diese zu erreichen. Im Simulationsbereich kannst du entsprechende Szenarien durchprobieren.

Das klingt interessant? Schau dir unsere Investment Seminare und unseren Web Budgetplaner genauer an!

Foto: © Liubomir – stock.adobe.com